Διαφορά μεταξύ Pan, Tan, and Tin Η διαφορά μεταξύ

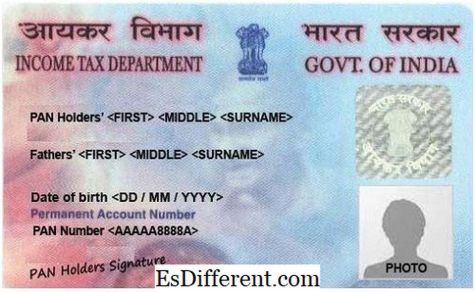

PAN Card India

Οι ορολογίες που χρησιμοποιούνται στον τομέα του φόρου μπορούν να είναι αρκετά συγκεχυμένες ή ήχοι παρόμοιες, αλλά οι έννοιές τους μπορεί να είναι διαφορετικές και μπορεί επίσης να έχουν διαφορετικές λειτουργίες. Είναι δύσκολο να περάσετε από μια φορολογική διαδικασία και να μην δείτε μια ορολογία που είναι πέρα από την κατανόησή σας. Μεταξύ των πιο κοινών όρων που πιθανόν να βρείτε είναι PAN, TAN και TIN. Αυτό το άρθρο αναλύει τους όρους και περιγράφει τις διαφορές που διαφοροποιούν τους όρους.

Ορισμός όρων

Ο PAN είναι ο αριθμός μόνιμου λογαριασμού. Αυτός είναι ένας μοναδικός κώδικας με 10 αλφαριθμητικά ψηφία που δίνεται σε κάθε φορολογούμενο στην Ινδία. Το PAN εκδίδεται από το Τμήμα Φορολογίας Εισοδήματος, διαδικασία που εποπτεύεται από το Κεντρικό Συμβούλιο για τους Άμεσους Φόρους και αποτελεί προϋπόθεση για οποιονδήποτε εμπλέκεται στο εμπόριο και των οποίων οι συναλλαγές υπερβαίνουν ένα συγκεκριμένο όριο ανά χώρα. Στην ουσία, ένα PAN είναι μια αναπαράσταση ενός ατόμου στο τμήμα και χρησιμοποιείται σε σχέση με διάφορα οικονομικά έγγραφα για τον προσδιορισμό του ατόμου. Μια κάρτα ή αριθμός PAN είναι μια πολύ σημαντική μορφή ταυτοποίησης και είναι συνήθως μια απαίτηση για τους πολίτες που επιθυμούν να ξεκινήσουν μια εταιρεία ή το LLP.

Το TAN αντιπροσωπεύει τον αριθμό λογαριασμού έκπτωσης φόρου και είσπραξης και είναι ένας μοναδικός κωδικός που αποτελείται από 10 αλφαριθμητικά ψηφία που εκδίδονται επίσης από το Τμήμα Φορολογίας Εισοδήματος (1). Εκδίδεται σε κάθε οντότητα ή οργανισμό ο οποίος εκπίπτει τον φόρο στην πηγή που είναι γνωστός και ως φορολογητέος φόρος στην πηγή (TDS) ή υποχρεούται να εισπράττει φόρο στην πηγή, γνωστή ως ΦΠΑ. Αυτός ο οργανισμός ή οντότητα θα μπορούσε να είναι απλώς μια εταιρεία ή μια τράπεζα που αφαιρεί φόρους από τους μισθούς των εργαζομένων της.

Ο αριθμός αναγνώρισης φορολογικού μητρώου είναι κωδικός 11 αριθμητικών ψηφίων, ο οποίος αποτελεί απαίτηση όλων των κατασκευαστών, εμπόρων, εμπόρων, εξαγωγέων, πωλητών ηλεκτρονικού εμπορίου και οποιωνδήποτε άλλων εμπόρων ή αντιπροσώπων που αναμένονται να πληρώσει φόρο προστιθέμενης αξίας. Ο αριθμός φορολογικού μητρώου εισήχθη αρχικά από το Τμήμα Φορολογίας Εισοδήματος ως τρόπο εκσυγχρονισμού των προϋπαρχόντων φορολογικών συστημάτων παρακολούθησης, λογιστικής, επεξεργασίας και συλλογής των άμεσων φόρων με τη χρήση της τεχνολογίας των πληροφοριών (2). Επιτρέπει σε κάποιες φορολογικές δραστηριότητες σε ένα κράτος να αντανακλούν αυτόματα σε μια άλλη κατάσταση όταν είναι καιρός να πληρώσουν. Στις ΗΠΑ, το TIN εκχωρείται από τη διοίκηση κοινωνικής ασφάλισης ή από την υπηρεσία εσωτερικών εσόδων (IRS). Αναφέρεται επίσης ως αριθμός ΦΠΑ, αριθμός CST ή αριθμός ΦΠΑ.

Διαφορές

Όλοι οι όροι έχουν διαφορετικές σημασίες και κάθε ένας είναι διαφορετικός από τον άλλο. Ακολουθούν ορισμένες πτυχές στις οποίες αυτοί οι όροι είναι διαφορετικοί και κάποια περιγραφή του τρόπου με τον οποίο προκύπτουν αυτές οι διαφορές.

Οργανισμός που αποδίδει

Δεδομένου ότι οι PAN, TAN και TIN είναι όλοι οι φορολογικοί αριθμοί αναγνώρισης, εκδίδονται από φορείς που ασχολούνται με τη συλλογή, επεξεργασία και λογιστική. Οι αριθμοί PAN και TAN εκδίδονται και οι δύο από το Τμήμα Φορολογίας Εισοδήματος. Ωστόσο, η ανάθεση του PAN είναι συνήθως υπό την εποπτεία του κεντρικού συμβουλίου για τους άμεσους φόρους. Το TIN συνήθως εκχωρείται από τη διοίκηση κοινωνικής ασφάλισης ή από την υπηρεσία εσωτερικών εσόδων στην Ινδία. Στις ΗΠΑ, το TIN διορίζεται από το Τμήμα Εμπορικής Φορολογίας των κυβερνήσεων καθενός από τα κράτη.

Δομή κώδικα

Όλοι οι κωδικοί έχουν διακριτικές δομές που τα αναγνωρίζουν μοναδικά μεταξύ τους. Και οι PAN και TAN είναι δεκαψήφιοι αλφαριθμητικοί κωδικοί. Ωστόσο, το περιεχόμενό τους και η ρύθμισή τους είναι ελαφρώς διαφορετικές. Αρχίζοντας με το PAN, ο αριθμός αποτελείται από πέντε αλφαβητικούς χαρακτήρες που ακολουθούνται από τέσσερις αριθμητικούς χαρακτήρες και ένας τελικός χαρακτήρας είναι ένα αλφάβητο. Τα πρώτα τρία γράμματα είναι μια διάταξη αλφαβήτων από AAA σε ZZZ. Στη συνέχεια ακολουθεί ο τέταρτος χαρακτήρας ο οποίος είναι ένα αναγνωριστικό της μοναδικής υποδοχής της κάρτας όπως έχει προκαθοριστεί. Κάθε γράμμα έχει αυτό που αντιπροσωπεύει (3). Ο πέμπτος χαρακτήρας είναι ο πρώτος χαρακτήρας του ονόματος του ατόμου στην περίπτωση κάρτας Personal PAN ή το όνομα της οντότητας στην περίπτωση Εταιρείας / HUF / Εταιρείας / AOP / BOI / Τοπικής Αυτοδιοίκησης / Τεχνητού Δικαστικού Προσώπου ή Κυβέρνησης. Ο τελευταίος χαρακτήρας είναι ένα αλφάβητο που λειτουργεί ως ψηφίο ελέγχου.

Το TAN έχει σχεδόν την ίδια δομή με τον αριθμό PAN εκτός από το ότι έχει πέντε αριθμητικούς χαρακτήρες πριν από το ψηφίο ελέγχου. Οι τρεις πρώτοι αλφαβητικοί χαρακτήρες αντιπροσωπεύουν την πόλη στην οποία έχει αντιστοιχιστεί ο αριθμός. Το TIN, από την άλλη πλευρά, είναι ένας δεκαψήφιος αριθμητικός κώδικας, του οποίου οι δύο πρώτοι χαρακτήρες αντιπροσωπεύουν τον κωδικό κατάστασης που αντιστοιχεί στην συγκεκριμένη κατάσταση. Οι άλλοι εννέα χαρακτήρες ενδέχεται να διαφέρουν από κράτος σε κράτος.

Σκοπός

Υπάρχει ο σκοπός για τον οποίο προορίζονται αυτοί οι αριθμοί. Το PAN λειτουργεί ως παγκόσμιος κώδικας για τον εντοπισμό των χρηματοοικονομικών συναλλαγών. Βοηθά να ελέγχει τις συναλλαγές που κατέχουν δυνητικά φορολογητέα συνιστώσα. Το TAN, από την άλλη πλευρά, χρησιμοποιείται για να συστηματοποιήσει την αφαίρεση και είσπραξη των φόρων στην πηγή (TDS και TCS). Ο συλλέκτης ή ο παραλήπτης υποχρεούνται να παραθέτουν το TAN σε όλες τις επιστροφές TDS ή / και TCS, σε οποιοδήποτε χαλάνιο πληρωμής TDS / TCS και σε πιστοποιητικά TDS / TCS (1). Το TIN χρησιμοποιείται για τον εντοπισμό όλων των αντιπροσώπων που είναι εγγεγραμμένοι με ΦΠΑ. Παρακολουθεί όλες τις δραστηριότητες που σχετίζονται με τον Φόρο Προστιθέμενης Αξίας στη χώρα.

Δικαιώματα ατόμων

Όσον αφορά τα πρόσωπα ή τις οντότητες που πρέπει να κατέχουν αυτούς τους αριθμούς, εξαρτάται κυρίως από τον σκοπό του αριθμού. Για παράδειγμα, επειδή ο Λογαριασμός Μόνιμου Λογαριασμού (PAN) χρησιμοποιείται για τον εντοπισμό οποιασδήποτε φορολογητέας χρηματοοικονομικής συναλλαγής, κάθε φορολογούμενος στη χώρα υποχρεούται να διαθέτει PAN για ταυτοποίηση. Το TAN, από την άλλη πλευρά, απαίτηση για κάθε άτομο ή οντότητα που έχει την εντολή να εισπράττει ή να αφαιρεί φόρο στην πηγή.Πρόκειται κυρίως για εργοδότες που αφαιρούν φόρους από τους μισθούς των υπαλλήλων τους. Το TIN απαιτείται να έχει όλοι οι έμποροι και έμποροι που αναμένεται και πληρώνουν Φόρο Προστιθέμενης Αξίας σε όλη τη χώρα.

Νομοθεσία

Ο καθένας από αυτούς τους αριθμούς έχει συνταγματικό νόμο που το καταλογίζει. Το PAN είναι όπως προβλέπεται από το άρθρο 139 Α του νόμου περί ΤΠ του 1961 στην Ινδία. TAN παρέχεται το τμήμα 203A του νόμου περί φόρου εισοδήματος του 1961 και το TIN λογίζεται από διαφορετικό νόμο που ποικίλλει από κράτος σε κράτος.

Ποινές

Δεδομένου ότι ο καθένας από αυτούς τους αριθμούς είναι συνταγματικές απαιτήσεις που υποστηρίζονται από διάφορους νόμους και πράξεις, θα υπάρξουν συνέπειες ή τιμή που θα πληρώσουν εάν δεν τηρηθούν οι καθορισμένοι κανόνες. Υπάρχουν διαφορετικές κυρώσεις σε διάφορες πολιτείες για μη συμμόρφωση με το TIN (2). Μια ποινή ύψους Rs 10, 000 είναι επικείμενη εάν κάποιος δεν συμμορφωθεί με τους κανόνες του PAN και εκείνους του TAN καθώς και την τριμηνιαία κατάθεση των δηλώσεων TDS από την επιχείρηση ή μη αναφέροντας το TAN στα συγκεκριμένα έγγραφα.

Έντυπα Αιτήσεων

Για την εφαρμογή του PAN, ένας Ινδός υποχρεούται να συμπληρώσει ένα έντυπο γνωστό ως Έντυπο 49Α, ενώ ένας αλλοδαπός που επιθυμεί να υποβάλει αίτηση λήψης PAN απαιτείται για να συμπληρώσει το Έντυπο 49AA. Για να υποβάλετε αίτηση για TAN, ο αιτών υποχρεούται να συμπληρώσει το Έντυπο 49Β ενώ, τέλος, η εφαρμογή του TIN απαιτεί τη συμπλήρωση διαφορετικών εντύπων ανάλογα με την κατάσταση στην οποία υποβάλλεται αίτηση.

Απαιτούμενα Έγγραφα για την Εφαρμογή

Για να υποβάλετε αίτηση για ΠΑΝ, ο αιτών υποχρεούται να έχει έγκυρη ταυτότητα ή απόδειξη κατοχής ενός, απόδειξη της διεύθυνσης, φωτογραφίες σε περίπτωση που είναι ατομικός αιτών απόδειξη της ηλικίας τους ή της ημερομηνίας γέννησής τους (1). Ωστόσο, για την εφαρμογή του TAN, δεν απαιτείται κανένα έγγραφο εκτός από το ότι για online αίτηση για TAN, ο αιτών πρέπει να υποβάλει την υπογεγραμμένη επιβεβαίωση. Για να υποβάλετε αίτηση για TIN, ο αιτών απαιτεί απόδειξη εγγραφής, κατοχή PAN και απόδειξη ταυτότητας του ιδιοκτήτη. Ωστόσο, οι απαιτήσεις αυτές θα μπορούσαν να αλλάξουν ανάλογα με την κατάσταση στην οποία η οικονομική οντότητα έχει υποβάλει αίτηση.

Κόστος εφαρμογής

Η αίτηση για PAN στην Ινδία χωρίζεται σε δύο κατηγορίες. Το πρώτο είναι αν η διεύθυνση της επικοινωνίας βρίσκεται εντός της χώρας και η άλλη είναι εάν η διεύθυνση της επικοινωνίας βρίσκεται εκτός της Ινδίας. Αυτά χρεώνονται με Rs. 107 και Rs. 989 αντίστοιχα. Για την εφαρμογή του TAN, θα κοστίσει ο αιτών Rs. 55, και επίσης υποχρεούνται να καταβάλλουν τον φόρο υπηρεσίας. Το κόστος εφαρμογής του TIN ποικίλλει επίσης ανάλογα με την κατάσταση στην οποία κάποιος κάνει την αίτηση.

Πίνακας 1: Περίληψη των διαφορών μεταξύ PAN, TAN και TIN.