Διαφορά μεταξύ IRR και ROI | IRR vs ROI

Βασική διαφορά - IRR vs ROI

Υπάρχουν διάφοροι παράγοντες που πρέπει να λαμβάνονται υπόψη κατά την πραγματοποίηση επενδύσεων, όπου οι αποδόσεις διαδραματίζουν ζωτικό ρόλο. Οι επενδύσεις θα πρέπει να αξιολογούνται για τις αποδόσεις τους όχι μόνο μετά την πραγματοποίηση της επένδυσης, αλλά πριν από την εκχώρηση κεφαλαίου με τη μορφή προβλέψεων. Οι IRR (Internal Rate of Return) και η ROI (Return On Investment) είναι δύο ευρέως χρησιμοποιούμενα μέτρα για το σκοπό αυτό. Η βασική διαφορά μεταξύ IRR και ROI είναι ότι ενώ το IRR είναι το ποσοστό με το οποίο η παρούσα αξία ενός έργου είναι μηδέν, η ROI υπολογίζει την απόδοση από μια επένδυση ως ποσοστό του αρχικού ποσού που επενδύθηκε.

ΠΕΡΙΕΧΟΜΕΝΑ

1. Επισκόπηση και διαφορά κλειδιού

2. Τι είναι το IRR

3. Τι είναι ROI

4. Σύγκριση μεταξύ τους - IRR vs. ROI

5. Περίληψη

Το IRR

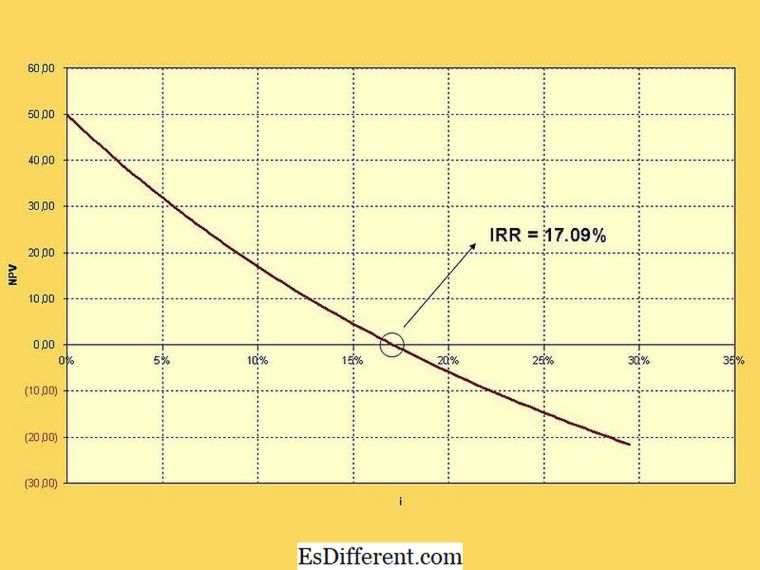

IRR (Εσωτερικός Δείκτης Απόδοσης ) είναι το προεξοφλητικό επιτόκιο στο οποίο η Καθαρή Παρούσα Αξία ενός έργου είναι μηδενική. Αυτό ισοδυναμεί με την πρόβλεψη της απόδοσης που αναμένεται από ένα έργο.

Καθαρή παρούσα αξία (NPV)

Η NPV είναι η αξία ενός χρηματικού ποσού σήμερα (επί του παρόντος) σε αντίθεση με την αξία του σε μια μελλοντική ημερομηνία. Με άλλα λόγια, είναι η παρούσα αξία των μελλοντικών ταμειακών ροών.

Ε. g: Το ποσό των $ 100 δεν θα αποτιμηθεί το ίδιο σε χρόνο 5 ετών, θα είναι μικρότερο από $ 100. Αυτό οφείλεται στην χρονική αξία του χρήματος, όπου η πραγματική αξία του χρήματος μειώνεται ως αποτέλεσμα του πληθωρισμού.

Συντελεστής έκπτωσης

Συντελεστής έκπτωσης που χρησιμοποιείται για την παρούσα αξία των μελλοντικών ταμειακών ροών

Κανόνας απόφασης της ΚΠΑ

- Εάν η ΚΠΑ είναι θετική, αυτό σημαίνει ότι το έργο θα δημιουργήσει αξία για τους μετόχους. Έτσι, αποδεχτείτε το.

- Εάν η ΚΠΑ είναι αρνητική, αυτό σημαίνει ότι το έργο θα καταστρέψει την αξία των μετόχων. επομένως, απορρίψτε το.

Για τον υπολογισμό του IRR, οι ταμειακές ροές του έργου θα πρέπει να ληφθούν για τον υπολογισμό του συντελεστή έκπτωσης με αποτέλεσμα μηδενική ΚΠΑ. Η IRR υπολογίζεται χρησιμοποιώντας τον ακόλουθο τύπο.

IRR = r + NPV / (NPV α -r 2 b ) Η απόφαση για τη συνέχιση του έργου εξαρτάται από τη διαφορά μεταξύ του IRR στόχου που αναμένεται από το έργο και του πραγματικού IRR. Για παράδειγμα, εάν το IRR-στόχο είναι 6% και το IRR που παράγεται είναι 9%, τότε η εταιρεία θα πρέπει να αποδεχτεί το έργο. Το κύριο πλεονέκτημα της χρήσης του IRR είναι ότι χρησιμοποιεί ταμιακές ροές αντί για κέρδη που παρέχουν μια αυξημένη ακριβή εκτίμηση δεδομένου ότι οι ταμειακές ροές δεν επηρεάζονται από λογιστικές πρακτικές. Ωστόσο, η πρόβλεψη των μελλοντικών ταμειακών ροών για ένα έργο υπόκειται σε ορισμένες υποθέσεις και είναι πολύ δύσκολο να προβλεφθεί με ακρίβεια λόγω απρόβλεπτων περιστάσεων.Έτσι, ο περιορισμός αυτός μπορεί να μειώσει την αποτελεσματικότητα αυτού του μέτρου ως επενδυτικού εργαλείου. Figure_1: Γράφημα IRR (Internal Rate of Return)

Τι είναι ROI

Η ROI μπορεί να κατηγοριοποιηθεί ως ένα σημαντικό εργαλείο για την απόδοση της απόδοσης μιας επένδυσης. Αυτός είναι ένας συχνά χρησιμοποιούμενος τύπος από τους επενδυτές για τον υπολογισμό της απόδοσης που λαμβάνεται για μια συγκεκριμένη επένδυση ως ποσοστό του ποσού που είχε αρχικά επενδυθεί. Αυτό υπολογίζεται ως ποσοστό ως κατωτέρω.

ROI = (κέρδος από επένδυση - κόστος επένδυσης) / κόστος επένδυσης

E. g: Η Investor A αγόρασε 50 μετοχές της XYZ Ltd με τιμή 7 δολ. το καθένα το 2015. Την 31.01.2017 οι μετοχές πωλούνται στην τιμή των 11 δολ. η κάθε μία, κερδίζοντας $ 5 ανά μετοχή. Έτσι, το ROI μπορεί να υπολογιστεί ως η απόδοση της επένδυσης (ROI) (50 * 11) - (50 * 7) / 50 * 7 = 57%

επίσης βοηθά στη σύγκριση των αποδόσεων από διαφορετικές επενδύσεις. Έτσι, ένας επενδυτής μπορεί να επιλέξει ποιο να επενδύσει μεταξύ δύο ή περισσοτέρων επιλογών.

Οι εταιρείες υπολογίζουν την απόδοση επένδυσης (ROI) ως ένδειξη για το πόσο καλά χρησιμοποιείται το επενδεδυμένο κεφάλαιο για τη δημιουργία εσόδων.

ROI = Κέρδη πριν από τόκους και φόρους / απασχολούμενο κεφάλαιο

Ποια είναι η διαφορά μεταξύ IRR και ROI;

- diff Άρθρο Μέσος πριν από τον Πίνακα ->

IRR vs ROI

IRR είναι ο ρυθμός με τον οποίο η Καθαρή Παρούσα Αξία είναι μηδενική.

Η απόδοση επένδυσης είναι η απόδοση μιας επένδυσης ως ποσοστό του αρχικού ποσού που επενδύθηκε.

Χρησιμοποιήστε

Χρησιμοποιείται για να αποφασιστεί η βιωσιμότητα μιας μελλοντικής επένδυσης. |

|

| Χρησιμοποιείται για να αποφασιστεί η βιωσιμότητα μιας προηγούμενης επένδυσης. | Στοιχεία στον Υπολογισμό |

| Χρησιμοποιούνται ταμειακές ροές | |

| Χρησιμοποιείται κέρδος. | Τύπος υπολογισμού |

| IRR = r | |

| + NPV | |

| / (NPV a -r 2 b ) ROI = Κέρδη προ φόρων και κεφαλαιουχικών απαιτήσεων Περίληψη - IRR vs ROI Η ROI είναι ότι χρησιμοποιούνται για δύο τύπους επενδύσεων. IRR για την αξιολόγηση μελλοντικών έργων και ROI για την αξιολόγηση της βιωσιμότητας των ήδη πραγματοποιούμενων επενδύσεων. Δεδομένου ότι η IRR υπόκειται σε πρόβλεψη μελλοντικών ταμειακών ροών, η αποτελεσματικότητά της εξαρτάται από το πόσο ακριβείς μπορούν να προβλεφθούν. Η ROI, από την άλλη πλευρά, δεν έχει τέτοιες επιπλοκές. Ωστόσο, η απόδοση της επένδυσης δεν λαμβάνει υπόψη την χρονική περίοδο της επένδυσης, η οποία είναι πολύ σημαντική, καθώς ορισμένοι επενδυτές προτιμούν να αποκτήσουν κέρδη σε μικρότερο χρονικό διάστημα, σε αντίθεση με την αναμονή για μεγάλο χρονικό διάστημα ακόμα και για να κερδίσουν συγκριτικά υψηλότερη απόδοση. Αναφορά: 1. // www. ακατανόητο. com, ACCA -. "ACCA - Think Ahead. "Ο εσωτερικός ρυθμός απόδοσης Θεμελιώσεις της χρηματοπιστωτικής διαχείρισης (FFM) στη χρηματοοικονομική διαχείριση Θεμελιώσεις στη λογιστική Φοιτητές | ACCA | ACCA Global. Ν. Ρ., n. ρε. Ιστός. 13 Φεβρουαρίου 2017. 2. Msgstr "Υπολογισμός της τρέχουσας τιμής Λογιστήριο. "ΛογιστικήCoach. com. Ν. Ρ., n. ρε. Ιστός. 13 Φεβρουαρίου 2017. | 3. "Επιστροφή Επενδύσεων (ROI): Πλεονεκτήματα και Μειονεκτήματα. "YourArticleLibrary. com: Η βιβλιοθήκη της επόμενης γενιάς. Ν. Ρ., 13 Μαΐου 2015. Web. 14 Φεβρουαρίου 2017. |

Ευγένεια εικόνας:

1."IRR1 - Grieger" Από Χρήστη: Grieger - Ιδιωτική εργασία (Δημόσιος τομέας) μέσω Wikimedia Commons